個人事業主やフリーランスの方で、開業時に以前から自身で利用していたパソコンや自動車を事業で利用する方は多いと思います。実際に私自身も開業時は利用していたパソコンを事業用に転用し、固定資産として減価償却費を経費計上しています。

今回は、個人事業主やフリーランスの方が、開業前から利用していた固定資産を事業用に転用、あるいは事業とプライベートの共用利用として、事業用の固定資産にする方法をお伝えします。

目次

固定資産として計上すべきもの

10万円以上の土地や建物、備品などは、全て固定資産として登録し、減価償却費を計算する必要があります。

原則として10万円以上の備品などを購入した場合は、その金額を購入年に全額経費として計上することはできず、固定資産として計上したのち、一定割合の減価償却費を経費として計上します。

購入価格を法定耐用年数で割った額がその年の減価償却費となります。

例えば20万円のパソコン(新品)を2021年1月1日に購入した場合、パソコンの法定耐用年数は4年ですから、2021年の減価償却費は5万円となります。

2022年も5万円、2023年も5万円、2024年に49,999円を償却して終了です。

最後の年が49,999円の理由は、備忘価格といって、固定資産は全額償却せずに1円だけ残しておかなければならないというルールがあるからです。ここら辺の調整は会計ソフトが自動で行なってくれますので、あまり気にしなくても大丈夫です。

このように、パソコンや自動車などを購入した際は固定資産として計上することとなりますが、開業時に以前から利用していた固定資産を転用する場合は、少し複雑な計算を行わなければなりません。

固定資産の転用 未償却残高とは

固定資産の登録方法がわかった方でも、一番つまずきやすいのが、この「転用時の未償却残高」の欄です。

基本的に固定資産を会計ソフトに登録する際は、

・購入した物の種類及び名称

・購入日

・購入金額

・事業割合

・法定耐用年数

の入力が必要となりますが、法定耐用年数は「パソコン 法定耐用年数」のように検索すれば簡単にわかりますし、事業割合は事業で利用している割合で、事業のみで利用している場合は「100%」、事業とプライベートで半分ずつ利用している場合は「50%」と入力すれば良いだけです。

開業前から保有していた固定資産を事業用に転用した際には、上記に加え「転用時の未償却残高」を登録する必要があります。これは会計ソフトが自動で計算してくれませんので、自分で計算しなければなりません。

「転用時の未償却残高」とは、開業前から利用していた固定資産の「開業時点での価値」を法律に基づいて計算したものです。法律で計算方法が決まっていますから、間違った計算や適当な計算をしてしまうと、意図せず脱税を行うことになる場合もあります。しっかりと次で説明する計算方法を確認してください。

未償却残高の計算方法

用意する資料は次の通りです。

①固定資産の購入日

②事業転用年月日

③固定資産の取得価格

④法定耐用年数

①は固定資産を購入した日です。開業日以前の日付になるかと思います。

②は開業した年月日です。

③は固定資産を購入したときの価格です。

④は法定耐用年数です。「パソコン 法定耐用年数」などのように「固定資産名+法定耐用年数」で検索いただければ確認できるかと思います。

上記の情報をもとに、次の計算をします。

⑤固定資産購入日から転用するまでの期間(単位は年で年未満の端数切り上げ)

⑥法定耐用年数の1.5倍に相当する年数

⑦旧定額法の⑥で計算した年数の償却率

それぞれ具体例を用いて解説いたします。

条件は次の通りです。それぞれ代入して計算いただければと思います。

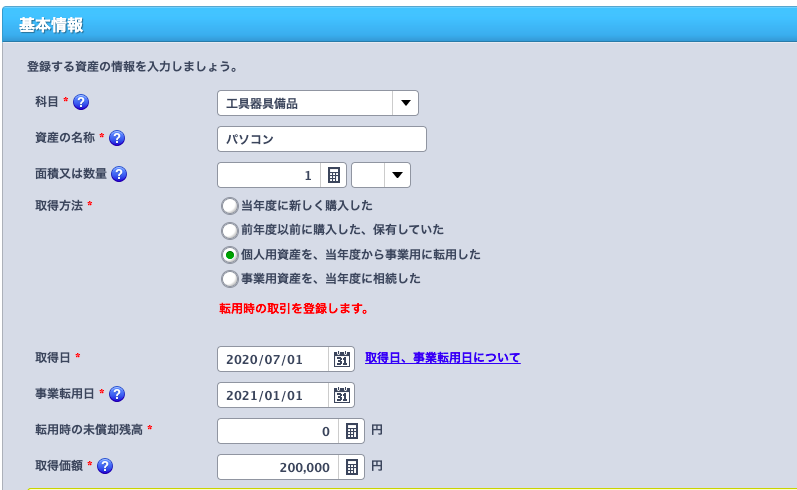

購入日:2020年7月1日

開業日:2021年1月1日

取得価格:200,000円

法定耐用年数:4年(パソコン)

【⑤の計算】

固定資産購入日から開業日までの年月を計算します。

今回は6ヶ月ですが、年未満は切り上げますので「1年」となります。

【⑥の計算】

法定耐用年数は4年ですから、1.5を乗じて「6年」となります。

【⑦の計算】

6年の旧定額法償却率は「0.166」です。旧定額法の償却率は下記ページから確認してください。

なお、「平成19年3月31日以前取得」の「旧定額法償却率」欄にて該当する年数の償却率を確認してください。

▼減価償却資産の償却率表▼

https://www.nta.go.jp/law/joho-zeikaishaku/shotoku/shinkoku/070412/pdf/3.pdf

これまでの情報をもとに、次の計算を行います。

⑧転用時までの償却額

(取得価格×90%×⑦で求めた償却率×⑤で求めた年数)

⑨《未償却残高》の計算

(取得価格ー⑧で求めた額)

具体的に計算して解説します。

【⑧の計算】

今回の場合の計算式は次の通りです。

200,000円×90%×0.166×1年=29,880円

【⑨の計算】

今回の場合は、200,000円-29,880円=170,120円

《未償却残高》は170,120円ということになります。

この金額を会計ソフトの「転用時の未償却残高」欄に入力すればよいということです。

転用時の未償却残高の計算方法 まとめ

個人事業主やフリーランスの方が開業時に固定資産をプライベートから転用する際は、固定資産の登録が少し複雑になりますが、このページでご説明した通りに計算いただければ、難しい「転用時の未償却残高」も簡単に計算いただけます。

1つ注意点として、今回の場合、会計ソフトに登録する法定耐用年数は4年です。

計算の過程で出てきた6年を間違えて登録しないように注意してください。

なお、個人事業主やフリーランスの方が、開業時に行うべき経理や確定申告の準備については下記のページでまとめております。これから開業される方や、開業まもない方はぜひ一度目を通してみてください。

【完全版】個人事業主の経理や確定申告|「開業前・開業後すぐにやること」編

今回、画像で紹介した会計ソフトは「やよいの青色申告オンライン」です。

私自身も利用しており、初心者の方でも扱いやすいソフトとして評判が良い会計ソフトです。

下記URLからの登録で、初年度は無料でご利用いただけます。(8,800円相当)

1年間のお試し期間中に解約もできます。(最新情報は公式ページでご確認ください)

興味のある方はぜひお試しください。

現在初年度無料キャンペーン実施中!やよいの青色申告オンラインはこちら

また、弊所では個人事業主やフリーランスの方向けに「記帳代行サービス」を提供しております。

月額2,200円から、事業規模に合わせた料金設定ですので小規模事業者様から好評をいただいております。

お見積りは無料ですので、お気軽にお問い合わせくださいませ。

お気軽にお問い合わせください。072-271-7755受付時間 10:00~22:00(終日)

お問い合わせはこちら お気軽にお問い合わせください。