個人事業主やフリーランスの方は、日々の経理処理を行い、確定申告を行わなけれなばりません。しかしながら、個人事業主の方の大半は経理が苦手で困っています。特に経理のことを意識することなく事業を行っている個人事業主の方も多いのが現状です。

企業から業務委託を受けることとなったが全く確定申告についての知識がない方、これから独立して事業を営むこととなった方、訳あって今すぐ開業しなければならないが経理についての知識が全くない方、既に個人事業主やフリーランスであるが、経理や確定申告についての知識がなく放置してしまっていた方。

ご安心ください。この記事を最後まで読めば悩みを一通り解決できるようにいたしました。

開業してすぐに行うことから、毎月の経理の方法、確定申告の基礎的なやり方まで全て網羅しています。私自身、個人事業主として働いており、実際に行ったことなども踏まえて解説いたします。

目次から気になるところだけ見ても大丈夫です。長い記事になっていますから、知っているところは飛ばしていただいて結構です。

①「開業前・開業後すぐにやること」編(前編・当記事)

②「確定申告まで毎月行う経理」編(中編・次回)

③「個人事業主やフリーランスの確定申告」編(後編・最終回)

以上の3ページで網羅しております。

リンクから飛べますので、それぞれご覧ください。

今から開業する方や、全く経理に関する知識がない方などは最初からお読みいただければと思います。

この記事を読んでもわからないことがある個人事業主やフリーランスの方はお気軽にお問い合わせください。経理のプロがお答え致します。

目次

個人事業主やフリーランスになる前にやること

個人事業主として開業することを決めた方、フリーランスとして独立することを決めた方は、開業や独立前に行うべきことがあります。

・領収書を保管する

・開業費を記録する

・必要な許認可を取得する

それぞれご説明いたしますのでご覧ください。

領収書を保管する

個人事業主やフリーランスになると決めた時点で、将来の申告に備えて領収書を保管するくせをつけましょう。

領収書だけではなく、通帳やネットバンキング、クレジットカードの明細書なども個人事業主は保管しておく義務があります。今のうちからお金関連の書類は全て保管するくせをつけておくと良いでしょう。

領収書といっても、全ての領収書が経費になるわけではありません。個人的に飲食したものや、生活で利用したもの、個人的な旅行などを経費計上する方も多く居られますが、大きな間違いです。

税金を減らそうとするのは良いことですが、これらは節税ではなく脱税です。税務署に指摘されれば重加算税などの対象となり、かえって多額の税金を納めることとなります。事業で必要だった経費のみを計上することで、帳簿に事業のしっかりとした収支が反映され、それらは事業を成長させる助けとなるでしょう。

開業費を記録する

開業前に設備などを購入するにあたって必要となった費用は、原則として「開業費」となります。

例外として、10万円以上の費用支出は固定資産に登録する必要がありますが、その他の支出は全て開業費となります。

開業費として計上するには、もちろん領収書も必要ですが、それらをまとめた簡単な帳簿を作成しておく必要があります。実際に開業してからの帳簿の方が複雑ですから、練習がてら、しっかりと帳簿付けを行っておきましょう。

開業費の簡易帳簿はエクセルで私が作成しておきましたので良ければダウンロードして利用してください。購入した日、内容、購入金額がわかれば特に問題ないでしょう。

必要な許認可を取得する

個人事業主の方で、開業予定の事業内容によっては「許可」や「届出」が必要な場合があります。

飲食店なら保健所より許可を得なければなりませんし、中古品の買取販売を行う場合は「古物商許可」を公安委員会より受けなければなりません。

また、業種によっては国家資格などが必要となる場合もあります。美容室や薬局はもちろん、不動産業などを行う場合にも国家資格が必要となります。

違法営業とならないよう、行う事業で許認可や届出が必要ないのかをしっかりと調べ、必要であれば怠ることなくしっかりと申請しましょう。

自分で申請するのは大変だ…という方は「行政書士」に依頼すると良いでしょう。

行政書士は「官公庁に提出する書類の作成や代理提出」を行うことができる国家資格です。

行政書士でない者がこれらを業として行うことは行政書士法で禁じられており、刑罰も定められています。無資格者に代行依頼を行わないように注意しましょう。

私自身、行政書士試験に合格しておりますが、行政書士として業務は行っておりません。必要であれば許認可を専門とする行政書士を紹介いたしますので、お気軽にお問い合わせください。

個人事業主やフリーランスの方が開業後すぐにやること

個人事業主やフリーランスとして開業した方は、今すぐ行わなければならないことがいくつかあります。

・国民健康保険の加入

・国民年金の加入

・以前の勤務先から源泉徴収票をもらう

・開業届の提出

・青色申告承認申請書の提出

・会計ソフトの導入

・事業用口座の開設

・契約書や請求書、領収書の雛形を作成する

それぞれ順番にご説明いたします。

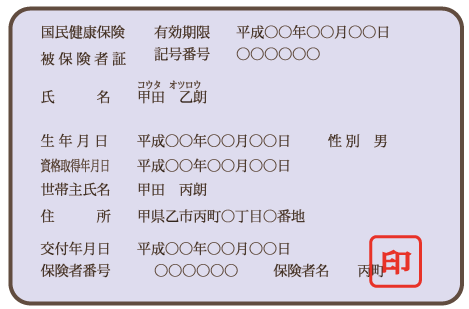

国民健康保険の加入(退職後14日以内)

お勤めになられていた会社を退職して独立した個人事業主やフリーランスの方は、以前使っていた保険証は会社に返却して、自分で健康保険に加入しなければならず、任意継続健康保険、国民健康保険、ご家族の健康保険(被扶養者)のいずれかに加入する手続きが必要となります。

一般的に個人事業主やフリーランスの方は「国民健康保険」に加入することとなりますが、それぞれの違いについては退職後の健康保険についてをご確認ください。

国民健康保険に加入するには、退職日の翌日から14日以内にお住まいの区市町村で手続きを行います。

仮に手続きをしなくても、ほかの公的医療保険の加入者でなければ、国民皆保険制度により基本的に国民健康保険の加入者となりますが、その結果、保険料が本来加入すべき時点まであとからさかのぼって請求されることになるため注意が必要です。

国民年金の加入(退職後14日以内)

以前の勤務先で社会保険に加入していた方は、国民年金と厚生年金に加入していたこととなりますが、退職後はこれらの資格が喪失します。このうち、20歳以上60歳未満の方は国民年金の加入が義務付けられており、未加入の状態が続くと将来年金を受け取ることができなくなる恐れもあります。

個人事業主やフリーランスの方は会社勤めの方と異なり、退職金がありませんから、しっかりと加入しておくようにしましょう。

国民年金の加入手続きは、国民健康保険と同様、退職日の翌日から14日以内にお住まいの区市町村で手続きを行います。国民健康保険の手続きと同時に済ませておくと良いでしょう。

必要書類などはお住まいの区市町村の「保健課」や「年金課」などにお問い合わせください。

以前の勤務先から源泉徴収票をもらう(年末までに)

会社で勤務していた際に給与を受け取っているかと思いますが、一般的に給与は各種税金等が天引きされて支給されます。

源泉徴収票には、天引きされた「社会保険料の合計額」「所得税の合計額」などが記載されており、特に開業して初めての確定申告では、この源泉徴収票を元に確定申告書を作成していくこととなります。

会社は源泉徴収票を従業員に渡す義務がありますから、万が一手元にない方は、確定申告書の作成時期には間に合うよう、年末までにはもらうようにしておきましょう。

開業届の提出(開業から1ヶ月以内)

個人事業を開業した方、フリーランスとして独立した方は、この開業届を開業日から1ヶ月以内に税務署まで提出しなければなりません。

未提出の場合に罰則があるわけではありませんが、後述する青色申告承認申請書を提出する場合や、各種申請をする場合などには、この「開業届の控え」が必要となります。

事業主としての自覚を持つためにも、まずは開業届を作成し、税務署に提出しましょう。

開業届は、国税庁HPに書式が掲載されています。

税務署にも備え付けられていますが、自宅や事務所で作成してから持っていくとスムーズに提出できます。下記よりダウンロードして作成してください。

個人事業の開業・廃業等届出書

個人事業の開業・廃業等届出書の書き方

また、国税庁の説明ではわかりにくいという方のために、説明を元に見本を作成いたしました。

消費税課税事業者の方や、従業員を雇用する方は見本と異なりますが、フリーランスの方などは参考にしていただければと思います。

なお、開業届は2枚提出し、そのうち1枚に受付印を税務署で押印してもらいます。

受付印があるものが控えとなり、各種申請などで必要となりますので、大切に保管しておきましょう。

青色申告承認申請書の提出(開業から2ヶ月以内)

開業届と同じく、税務署に提出すべき書類となります。

これは確定申告を青色申告で行う方のみ提出する書類となりますが、青色申告は白色申告に比べて納める税金が少なくなりますから、個人事業主やフリーランスの方は提出しておくと良いでしょう。

開業届と異なり、開業日から2ヶ月以内の期限を過ぎた場合は原則として受理していただけません。

開業から2ヶ月以上が経過してしまった場合は、青色申告で確定申告することができません。翌年の期日までに提出することで、提出年度から青色申告を受けることができるようになります。

1年目に青色申告特別控除を受けることができないのは大きなダメージとなりますので、しっかりと期日を守って、余裕を持って提出しましょう。

青色申告の場合は、白色申告と異なり、貸借対照表などを作成しなければなりませんが、これは日々の経理をしっかりと記録しておけば難しいことではありません。後述する会計ソフトを用いて経理業務を行うことにより、簡単に節税できることとなります。

また、私どもでは青色申告に対応した記帳代行サービスを提供しております。日々の経理を丸投げしたい方や、現在白色申告で確定申告を行っていて青色申告に切り替えたい方はもちろん、確定申告前などでお急ぎの方も対応しております。お見積りは無料ですのでお気軽にお問い合わせください。

青色申告承認申請書も、開業届と同様、国税庁HPに掲載されております。

こちらも税務署に備え付けられていますが、前もって作成しておくことでスムーズに提出できますので、下記よりダウンロードいただければと思います。

また、国税庁の説明ではわかりにくいという方のために、説明を元に見本を作成いたしました。

一般的には下記の見本通りで問題なく提出できますが、不安な方は税務署で職員の方に尋ねてみましょう。結構丁寧に教えてくださる方が多いですよ。

会計ソフトの導入

個人事業主やフリーランスとして収入を得た場合、これは所得分類上の「事業所得」となります。一般的には個人の給与額については会社がまとめて申告しているため、基本的に従業員である個人が確定申告書を行う必要はありませんでした。

事業所得の場合、会社のように代わりに申告を行ってくれるところはありません。全て個人事業主やフリーランス自身が確定申告を行う必要があります。

「確定申告は確定申告の時期にやればいいや。経理はその時にまとめてしよう」とお考えの方が多く居られますが、これは大きな間違いです。日々の経理があってこその確定申告であり、日々の経理を行っていないがために確定申告時期に慌てることとなり、時間が無いがために適当な申告書を作成してしまい、税務調査で指摘されることが多々あります。

会計ソフトでは、日々の経理処理(仕訳などの記帳)を簡単に行うことができます。私は初心者の方でも扱いやすい「やよいの青色申告オンライン」をおすすめしておりますが、MFクラウドや会計freeeも同様の会計ソフトです。

「やよいの青色申告オンライン」は、初心者の方でも扱いやすくなっており、操作方法の不明点は調べればだいたい出てきます。サポートも充実していながら、下記バナーから登録することで初年度無料(2年目以降は年間8,800円)にて利用できます。

また、私どもに記帳代行をご依頼いただく場合は、やよいの青色申告オンラインのご利用をお願いしております。ご依頼をご検討中の方は会計ソフト選びも含めてお気軽にご相談くださいませ。

事業用口座の開設

個人事業主としての報酬をお客様から振り込みいただく場合や、お店の売上金を入金する専用口座を用意しましょう。

専用の口座を用意することにより、会計ソフトへの無駄な入力を省けるなどのメリットがあります。

プライベートと一緒の口座で事業用の入出金を行うと、プライベートの入出金も会計ソフトに入力する必要が出るほか、後から通帳を見たときにプライベートな入出金なのか事業用の入出金なのかがわからなくなる恐れもあります。

事業用の屋号入り口座は、開業届があれば開設できる銀行もあります。お近くの銀行までお尋ねください。

なお、事業用口座は必ずしも屋号入りでないといけないわけではありません。プライベートと区別して利用していれば、個人名義の口座から転用しても問題ありません。わざわざ屋号入りの口座を作るのは面倒という方や、屋号入りの口座は必要ないという方は、今お持ちの口座から転用して事業用とすれば良いでしょう。

契約書や請求書、領収書の雛形を作成する

会社員時代は、会社から指示された業務を行ってきた方も、個人事業主やフリーランスとなれば、自分で契約を締結して、自分で入出金管理をして、自分で書類を作成、発行しなければなりません。

特にフリーランスの方に多いのが「契約書を交わさない」こと。これは報酬未払いが起きた時に不利になるほか、デザインなどであれば著作権の存在がどちらにあるか揉める原因ともなります。

個人事業主やフリーランスの方は、こういったトラブルを防ぐために契約書を作成して交わすことが大切です。自分の受注する業務に合わせた契約書の雛形をあらかじめ作成しておくと良いでしょう。

請求書や契約書は雛形をインターネット上で検索すれば簡単に入手できます。

これらは雛形をインターネットで入手して、それを自分用に変更すれば良いでしょう。

契約書はインターネットの雛形を利用しないようにしましょう。それぞれの事業によって必要な条項は異なるので、安易な流用は避けておくべきでしょう。

また、先ほど許認可業務で紹介した「行政書士」は、権利義務を証する書類、つまり契約書などの作成を行うことができる国家資格でもあります。契約書作成でお困りの方は行政書士に相談すると良いでしょう。

個人事業主が「開業前・開業後すぐにやること」まとめ

個人事業主やフリーランスが開業前や開業後に行うことをこれまでにまとめました。

必要な許認可を取得せず開業すると違法営業となるほか、個人事業主は開業届や青色申告承認申請書などの期限付き書類の提出もしっかりと行わなければなりません。

フリーランスも事業所得を得る点では個人事業主と同じで、必要な書類の提出はしっかりと行う必要があります。

確定申告書を作成することができずに未提出で放置する方も居られますが、これも未申告税の加算対象となります。経理や確定申告、その他許認可等の書類作成にお困りの事業主やフリーランスの方は、一人で抱え込まずにお気軽にご相談ください。最善を尽くしてベストな方法をご提案いたします。

また、個人事業主やフリーランスの方の記帳代行サービスも行っております。日々の経理処理に時間がかかってお困りの方、経理の知識がなく確定申告が不安な方はお問い合わせください。月額2,200円よりお受けしております。詳しくは「ゆーき会計サポーター」をご確認ください。

お気軽にお問い合わせください。072-271-7755受付時間 10:00~22:00(終日)

お問い合わせはこちら お気軽にお問い合わせください。